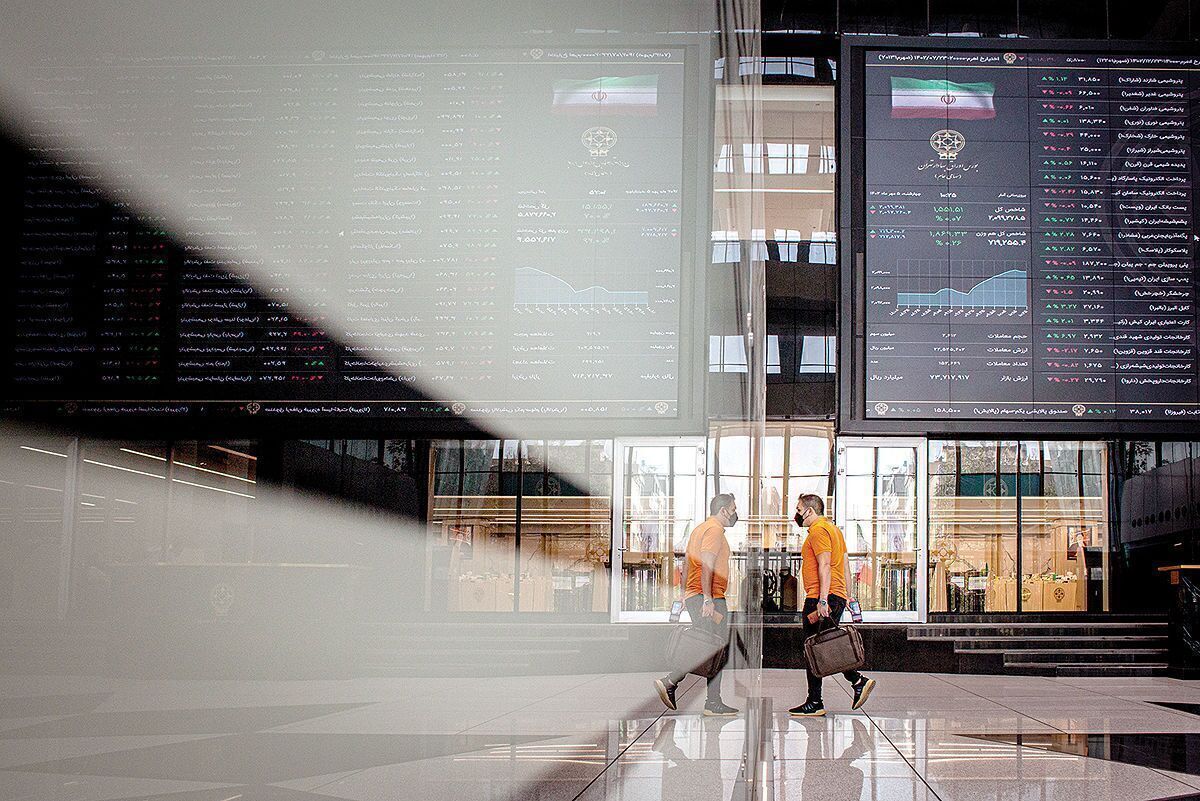

رکود پنجساله در بازار سهام را چگونه درمان کنیم؟ | پیشنهاد هشتبندی به دولت برای احیای بورس

به گزارش شهرآرانیوز، سعید درخشانی، کارشناس بازار سرمایه در این رابطه نوشته است: در این میان نگاه ویترینی و شاید بدتر از آن نگاه گناهکاری بورس میان سیاستگذاران به چشم میخورد که هرگاه اسمش میآید آن را مایه شرمساری میدانند. حال آنکه بررسیهای بلندمدت نشان میدهد در صورت برخی اصلاحات و تدابیر میتوان پر کشیدن ققنوسی از خاکستر بورس را شاهد بود. نقش دولت به عنوان مهمترین و بزرگترین بازیگر بازار سرمایه در این مسیر بسیار جدی است که در هشت گام میتواند رونقی پایدار برای بورس به همراه بیاورد.

چالشها و راهکارها

بازار سرمایه بعد از رشد حبابی در سال ۱۳۹۹ وارد رکودی شد که پس از پنج سال هنوز از آن رهایی نیافته است. نسبتهای P/E فضایی ۳۰ تا ۵۰ واحدی جای خود را به ۳ تا ۵ واحدی داده است و این در حالی است که اکثر فعالان بازار سرمایه هیچ امیدی به بازار سهام ندارند و تعداد زیادی از آنها یا در صندوقهای با درآمد ثابت سرمایهگذاری کردهاند یا به طلا روی آوردهاند و حتی انتظار ادامه افت را نیز دارند. این شرایط کاملاً برعکس سال ۱۳۹۹ است؛ زمانی که هرچقدر قیمت سهام بالا میرفت و هرچقدر قیمتها غیرمنطقی میشد، خوشبینی نیز بیشتر میشد. در حالی که در سال ۱۳۹۹ اوضاع سیاسی چندان تعریفی نداشت و قیمت نفت به عنوان یکی از اصلیترین متغیرهای تأثیرگذار بر بازار کامودیتیمحور ایران در کمترین سطوح تاریخی خود قرار داشت.

منظور نگارنده از عنوان این مطالب این است که با توجه به حجم نسبتاً کوچک بازار سرمایه ایران و توانایی دولت و بانکها در ایجاد روند در آن، در بسیاری از موارد نوسانات ناشی از متغیرهای صرف اقتصادی نیست بلکه از تصمیمات سیاستگذار نشأت میگیرد. بعد از سال ۱۳۹۹ و اتفاقات عجیب و غریب آن، در پنج سال اخیر، برعکس سال ۱۳۹۹، عمدتاً سیاستگذار نسبت به بازار سرمایه بیتوجه بوده است؛ چه در جهت تعیین سیاستهای اقتصادی و چه حتی در مصاحبهها و پیامهایی که به بازار مخابره میکند. گویا بازار سرمایه جرم بزرگی مرتکب شده که حتی اسم بردن از آن نیز مایه شرمساری است.

به هر حال، در بین این تغییر جهتها و دیدگاهها و همزمان شدن آن با بدتر شدن شرایط سیاسی و کشیده شدن ایران به جنگ، بازار سرمایه روزهای بسیار سختی را گذرانده است. نوسانات زیاد و افت مداوم قیمتها سرمایهگذاران را فراری داده و کمتر کسی به سرمایهگذاری بلندمدت فکر میکند.

آیا این شرایط ادامهدار خواهد بود؟

اگر در بازههای دهساله بازار را نگاه کنیم، همیشه نسبتهای P/E پایین مانند امروز، فرصت خرید در بلندمدت بودهاند. شاید سؤال این باشد که P/E منطقی چیست؟ به نظر میرسد نرخ تورم در ایران با شرایط فعلی امکان رسیدن به زیر ۳۰ درصد را نداشته باشد. نرخ بهره اوراق دولتی حدود ۳۵ درصد است و با ۱۵ درصد صرف ریسک (پریمیوم)، نرخ تنزیل حدود ۵۰ درصدی را شاهد هستیم. در آن سو، برآورد رشد ۳۰ درصدی سود شرکتها در سال با شرایط فعلی (مطابق با تورم) داریم. نسبت تقسیم سود در بازار سرمایه ایران حدود ۷۰ درصد (سنتی) است. اگر نرخ رشد (تورم) حدود ۳۰ تا ۳۵ درصد باشد، نرخ P/E آیندهنگر (forward) منطقی بازار بین ۴.۸ تا ۶.۳ خواهد بود. جالب اینجاست که با نرخ بهره پایینتر و تورم کمتر نیز P/E بازار در همین محدوده خواهد بود و اتفاقاً این محدوده منطبق با P/E آیندهنگر میانگین تاریخی بازار سرمایه نیز هست. تنها در شرایطی P/E بازار سرمایه بیشتر میشود که نرخ تورم فراتر از ۴۰ درصد برود یا کمتر از ۱۰ درصد باشد. در این صورت، این رابطه تاریخی نیز شکسته شده و به اصطلاح وارد پارادایم جدیدی میشویم.

در شرایط فعلی به نظر میرسد که بازار سرمایه محدوده کف خود را از منظر ارزشگذاری دیده و منتظر اتفاقات آتی است. هر محرکی برای رشد دوباره تورم به بالای ۴۰ درصد یا کاهش معنادار آن (و نرخ بهره) میتواند باعث چرخش جهت روند بازار سرمایه شود. در این بین، دولت میتواند نقش مهمی به عنوان بزرگترین بازیگر بازار سرمایه ایفا کند؛ چرا که دولت بزرگترین ذینفع بازار سرمایه به دلیل بزرگترین سهامدار بودن است. اما چه کارهایی باید در سرلوحه اقدامات دولت، بویژه وزیر اقتصاد و بانک مرکزی قرار بگیرد؟

۱. حمایت از بازارهای مالی مهم است

فراموش نکنیم که بحران سال ۲۰۰۸ در آمریکا مالی بود و تمام سیستم حاکمیتی آمریکا پشت حمایت از بازارهای مالی آمدند. دولت با پول مالیاتدهندگان چند شرکت بزرگ را احیا کرد و اجازه نداد سیستم فرو بپاشد و بعداً مشخص شد تصمیماتشان تأثیرگذار و درست بودهاند. حمایت از بازارهای مالی همیشه منتقدانی دارد، ولی هیچ کشوری اجازه فروپاشی به سیستم مالی را نمیدهد.

۲. قیمتگذاری دستوری را کنار بگذارید

یکی از تأثیرگذارترین عوامل مخرب اقتصادی ایران، قیمتگذاری دستوری است؛ همان عاملی که باعث به اصطلاح ناترازی در هر چیزی میشود. ایران به عنوان دومین دارنده ذخایر نفت و گاز با قطعی مکرر برق و گاز مواجه است، زیرا هر دو با قیمتگذاری دستوری اداره میشوند. این سیاست، تقاضای بیرویه و عدم سرمایهگذاری به دلیل عدم صرفه اقتصادی را تشویق میکند و با بالا بردن شدید تقاضا و کاهش شیب رشد عرضه، باعث ناترازیهای شدیدی شده است. همین موضوع در مورد آب نیز صدق میکند و در حال سرایت به گوشت نیز هست. ایران چهارمین کشور بزرگ پرورشدهنده گوسفند دنیاست، اما پارسال ۱.۵ میلیارد دلار برای سرکوب قیمت (قیمتگذاری دستوری) صرف واردات گوشت کرده است.

اثرات مخرب قیمتگذاری دستوری تنها مختص این صنایع نیست، بلکه اکثر صنایع را هدف قرار داده و انگیزه اقتصادی را از فعالان گرفته است. اگر انگیزه اقتصادی از بین برود، هرگز سرمایهگذاری رخ نخواهد داد و این خود عاملی خواهد شد بر کاهش تولید ملی و رشد منفی اقتصاد و تورم بیشتر.

۳. دولت از بنگاهداری خارج شود

تجربه کشورهای موفق نشان داده است که دولت موفق و کارآمد، دولت سبکتر و کوچکتری است. دولت ایران در حقیقت یک بنگاه اقتصادی است تا دولت و ادارهکننده کشور. اکثر وزرا در ایران مسئول صدها یا گاه هزاران شرکت زیرمجموعه هستند و عملاً زمانی برای برنامهریزی کشوری باقی نمیماند. اکثر زمان صرف لابیگری میشود و هرگز این شرکتها هم بهرهور نمیشوند. شرکت خصوصی اگر کارآمد نباشد، ورشکست میشود و جمع میشود، ولی شرکت دولتی پول بیشتری از جیب مردم میگیرد تا همچنان به صورت غیرکارآمد سرکار بماند و در عین حال جلوی رقابت سالم را هم بگیرد.

۴. آزاد کردن فعالیتهای نفتی و گازی برای همه

همانطور که هرکسی که توانایی مالی و فنی دارد میتواند از دولت اجازه گرفته و از معادن برداشت کند و در نهایت حقوق مالکانه و مالیات به دولت بپردازد، همان سیستم میتواند در استخراج نفت و گاز نیز اجرا شود. حتی با وجود دولتی و شبهدولتی بودن بسیاری از شرکتهای معدنی، ایران در این حوزه عملکرد به مراتب بهتری از حوزه نفت و گاز کاملاً دولتی داشته است. کافی است به آمار رشد تولید بخش معدن و نفت در بیست سال اخیر نگاهی بیندازیم.

۵. تثبیت قوانین تجاری برای سالها و حرکت به سمت کاهش موانع تجاری با دنیا

بدون ارتباط با دنیا و بویژه کشورهای دارای تکنولوژی، نمیتوان به پیشرفت رسید. سیاست دولت باید تسهیل ارتباط با دنیا و بازارهای بزرگ برای گسترش فروش شرکتهای ایرانی باشد. قوانین صادراتی و وارداتی باید تسهیل شده و برای مدتها ثبات داشته باشند. ترکیه در این زمینه مثال خوبی است؛ سیاستهای تعرفهای ترکیه بعضاً برای مدت بیست سال ثابت نگهداشته شدهاند.

۶. ورود شرکتهای دانشبنیان و فناوری اطلاعات به بازار سرمایه

بازار سرمایه ایران بشدت به کامودیتی و نرخ ارز وابسته است. در بسیاری موارد، تغییرات این دو تأثیر زیادی بر نوسانات بازار میگذارد. ورود شرکتهای دانشبنیان و اینترنتمحور میتواند ادامهدار باشد و سبد دارایی را متنوع کرده و سهامداران جدیدی را وارد بازار کند.

۷. کاهش کارمزد صندوقهای درآمد ثابت و افزایش صندوقهای سهامی

یکی از راههای تقویت بازار سرمایه از طریق ابزارهای غیرمستقیم، افزایش نرخ کارمزد صندوقهای سهامی و ارتباط بیشتر آن به عملکرد صندوق خواهد بود. افزایش انگیزه فعالیت روی صندوقهای سهامی به جای صندوقهای درآمد ثابت. در حال حاضر عمدتاً این کارمزدها برابر هستند، در حالی که اداره کردن صندوق با درآمد ثابت به مراتب راحتتر از صندوق سهامی است. همچنین، سهولت اعطای مجوز صندوق سهامی به نهادهایی غیر از سبدگردانها و تأمین سرمایهها میتواند به جذابیت بیشتر بازار سهام کمک کند.

۸. ترویج نگاه بلندمدت به بازار سرمایه از طریق ابزارهای در دست دولت

یکی از راههای تقویت بازار سرمایه تشویق مردم به حضور بلندمدت در بازار سرمایه است. دولت و حاکمیت تمامی ابزارهای لازم را برای این کار در دست دارند و فرهنگسازی میتواند نقش مفیدی در بلندمدت ایفا کند.

منبع: ایران